和雅昌艺术市场监测中心发布《2015全球艺术市场年度报告》(以下简称《报告》)显示,尽管全球经济不景气,但艺术市场仍表现出强劲生命力,其中,纯艺术类市场通过公开拍卖,获得高达112亿美元的总成交额。而随着国内消费信托瞄上艺术品以及艺术品电商崛起,艺术品金融再次点燃投资者的热情。

1.平价亲民的投资领域

Artprice集团创始人兼总裁蒂埃里·埃尔曼表示,就全球而言,美国艺术品市场在连续五年将头把交椅让给中国后,2015年凭借在纽约实现的多场天价专拍,以38.38%的市场份额重新跃居第一。而中国市场占据第二名的位置,市场份额为30.19%;英国以18.58%份额位居第三。

值得注意的是,艺术品市场国际化步伐加快,中国藏家频频出手购买西方艺术品,来自中国的资金也从侧面推动了西方艺术品价格提升。雅昌艺术市场监测中心创始人万捷表示,从王健林购买莫奈的《睡莲池与玫瑰》(2041万美元)、中国内地买家购买梵高的《阿里斯康道路》(6633万美元),到刘益谦以1.7亿美元购买莫迪利安尼的名作《侧卧的裸女》,中国藏家海外购买力愈加强劲。美国《ARTnews》2015年“顶级藏家200强”名单中,有14位来自中国的藏家上榜,创历史最高。

《报告》指出,在利率为负及股市萎靡不振的大背景下,艺术品市场看上去相当健康,仅当代艺术部分就在过去16年里实现1200%的年成交额增幅,一件艺术作品的平均价值也实现43%的直线上升。这其中,艺术品多样化的价格,正推动该市场成为平价亲民的金融投资领域。从统计数据看,四分之三的摄影、素描和版画作品成交价都在5000美元以下,75%的画作和雕塑作品以低于7200美元的价格成交。就个人投资者而言,市场价格较亲民的主要集中在水彩素描(29%)和版画(18%),当然更多的为油画(42%),而摄影(4%)和雕塑(6%)作品所占比例依旧较低。

去年市场中,2万美元以上的交易品逐渐形成非常受欢迎的新投资类别。《报告》指出,“收购价超过2万美元的艺术品不再被认为是冲动投资。事实上,如果投资得当,此类投资可晋升为潜力无限的金融投资组合。当然,应该将价格指数变化带来的风险考虑在内,不过这些风险能与产生巨大收益的期望值相互抵消。”

2.艺术品“牵手”消费信托

与全球市场相比,国内艺术品市场近年从高潮到低谷,走出一根大阴线。不过,由于“资产配置荒”,投资者对另类资产的关注度开始升温,令相关投资产品再次出现在市场。

近期,建信信托与建行北京分行及相关合作机构联合推出的一款艺术品消费信托热销,很快募集了2亿元资金。据悉,该产品规模2亿元,期限12个月。运行期间,委托人享有3次消费选择权,在推介期间(第1次消费选择权)及信托计划存续第8至第12个月时(第3次消费选择权),自艺术品合作机构筛选出的艺术品现货清单画册选择各类艺术品进行消费;有权在信托计划存续第5个月至第8个月(第2次消费选择权),自艺术品合作机构为委托人组织的艺术品展览中选择是否消费。委托人可选择行使消费权购买艺术品,也可选择放弃消费权。若选择放弃消费权,委托人可获得全部投资本金和收益;若选择消费,则需抵扣艺术品消费金额。

对于此次建信信托推出的艺术品消费信托,分析人士表示,这是艺术品金融的一种创新模式。近十年,包括艺术品质押贷款、艺术品基金、艺术品信托、艺术品资产组合、艺术品份额化交易、艺术品指数和艺术品回购等,中国的艺术品金融创新不少,但在市场调整中都表现出较大的价格风险。此次推出的艺术品消费信托在产品设计上更强调消费功能,投资者不需过多考虑艺术品的鉴定估值、变现问题,可根据个人主观偏好选择性消费艺术品。中国人民大学艺术品金融研究所副所长黄隽表示,艺术品消费信托的金融属性表现在:信托公司通过对募集的资金进行专业投资,如在货币市场、资本市场或实业等领域进行投资运作,获得收益。一般来说,由于要求保本和一定的回报,所以艺术品消费信托资金的投资领域应该风险较低。在消费信托到期后,投资者按照约定数额收回投资金和收益,高出部分的收益归信托公司所有。信托公司在信托财产的独立性和信托制度隔离方面有独特优势,信托公司作为第三方机构进行监管,确保资金专项运用。对于期限较长的艺术品消费信托,信托公司还可搭建“权益交换与转让系统”,实现在途消费信托产品的流通。

“需要注意的是,购买消费信托主要目的是购买消费权益,而不是资金的高额回报。其风险在于消费信托项目的消费权益能否实现,是否达到预期的质量。消费信托的最终目的是为了更好的消费艺术品。”黄隽指出,艺术品消费者可以用较便宜的价格享受到优质艺术品的购买权和服务权。就艺术品供应方来说,则有利于培育年轻艺术家的市场,促进艺术品消费市场繁荣。

3.“互联网+”渗透艺术品市场

尽管艺术品投资热潮似乎卷土重来,但国内艺术品市场尚在发展初期,蕴藏的风险仍需警惕。如2010年前后,艺术品市场火爆使得艺术品信托收益率水涨船高,一度达到10%至12%。然而,随着艺术品市场开始调整,这类产品的收益率开始分化,甚至遇到兑付危机,让投资者心有余悸。

业内人士认为,在融资、投资、管理三类产品中,融资类艺术品信托风险较小且收益稳定;投资类产品风险相对较高,类似“阳光私募”,很大程度取决于投资顾问的投资及风控能力;管理型产品的最终退出有赖于签约艺术家的估值提升,风险更大。

当然也有运作好的。2015年9月8日,由北京保利艺术投资管理有限公司担任投资顾问,与国投信托合作成立的国内首只艺术品投资型信托计划——保利4号到期顺利结束,该项目年化收益率近17%,扣除各方费用后,投资人年化收益率约13.16%。

国投泰康信托创新业务总部总经理李强介绍,投资类艺术品信托有三大要点:一是严格甄选投资标的,秉持精珍稀的原则,着重选择在艺术史上具有重要地位、传承有序的作品。二是分散投资品类,不能过于集中在某一类艺术品上,如书画、青铜、瓷器、玉器等。三是选择适当的合作伙伴,如保利4号与保利艺术品投资管理有限公司合作,双方作为艺术品投资行业先行者,在艺术品投融资及基金管理方面积累了丰富的资源及运作经验,能精准把控市场及专业的风险管理。

除了把控产品风险,细分市场也成为艺术品金融的发展方向。在黄隽看来,应以消费需求为端口,促进艺术品金融市场发展。比如,艺术品消费的金融支持可以艺术品电商作为切入点。艺术品电商平台根据客户交易和支付习惯等因素数据评分,结合风险控制模型,给予客户几千至几万元不等的个人消费信用贷款额度。消费者在电商平台上购买艺术品时,可选择分期或赊购等方式,使金融与艺术品消费巧妙对接,“艺术品金融消费市场应该瞄准在城市生活的80后、90后,这个群体受教育程度普遍较高,对生活品味的追求超过中老年人,对文化艺术品有较大需求,消费观念超前、时尚,能接受“先购物后付款。”

4.艺术品电商新起之秀着手布局艺术品金融

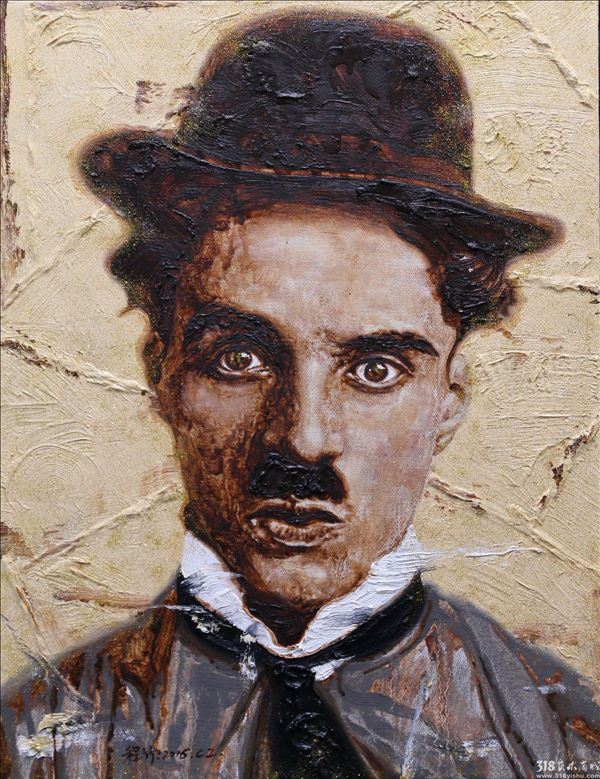

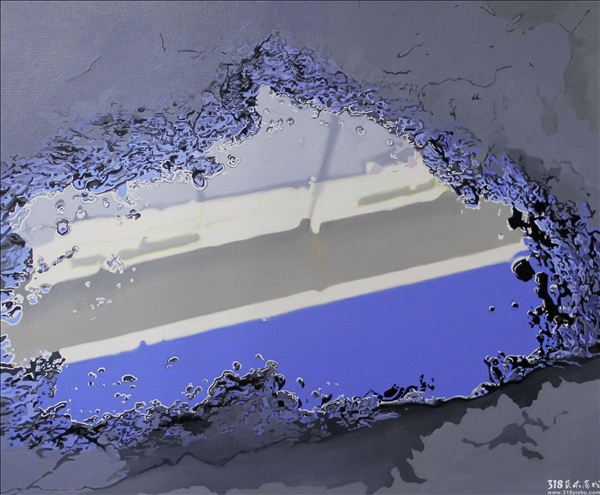

事实上,互联网的普及正逐渐深入全球艺术品市场交易。《报告》指出,除了能获取可靠的艺术市场信息外,推动当今艺术市场向前发展的动力还包括在线艺术销售的快速发展(95%的艺术市场参与者都能连接上网络)、艺术作为一种可靠有趣的资产崛起、艺术消费人群的大规模增长(从1945年的50万左右上升至2015年的7000万左右)、更加年轻的一代进入市场。318艺术商城作为国内首批学院原创艺术国际在线交易平台,为广大的艺术爱好者与收藏者甄选了大批优秀的当代学院派原创作品,并在此基础上与一些在国内享有盛名的艺术家合作,将优秀的艺术作品展现到大众的面前。在这里,艺术爱好者们可以以最实惠公道的价格,获得最有保障的服务,多种层次价位满足您的需求。

来源:上海金融报